Deudas

9 Consejos para mejorar tu score en el Buró de Crédito

Publicado por Kosmos

17 de junio de 2024

Descubre estrategias clave para optimizar tu historial crediticio, mantener tus deudas bajo control y aumentar tu puntaje en Buró de Crédito, facilitando así el acceso a mejores condiciones de financiamiento en el futuro

En este artículo

- ¿Cómo puedo comenzar?

- ¿Por qué es importante el score crediticio?

- ¿Cómo puedo saber si mi scoring creditico es bueno o malo?

- 9 recomendaciones para incrementar tu score crediticio

- 1. Paga a tiempo

- 2. Paga más del mínimo

- 3. Mantén bajo tu nivel de endeudamiento

- 4. No solicites muchos créditos en poco tiempo

- 5. Empieza a generar tu historial

- 6. Utiliza tu tarjeta de crédito regularmente

- 7. No tengas muchas cuentas abiertas

- 8. Paga antes de la fecha límite

- 9. Deja pasar el tiempo

- Nuestra última recomendación general

Ya sabemos que "estar en el Buró" no es algo malo, sino que se trata de un registro de todos los créditos y la puntualidad de pago de una persona, incluyendo aquellos no bancarios como los planes de celular.

Tener un historial crediticio es muy importante. De hecho, es una buena idea comenzar a construirlo desde joven, ya que en el futuro te ayudará a obtener financiamiento para metas más grandes, como un crédito para una casa o un automóvil.

Una razón común para rechazar una solicitud de crédito o préstamo es no contar con historial crediticio o no tener suficientes antecedentes en él. Recuerda que la finalidad de tener scoring crediticio es que los prestamistas puedan evaluar tu nivel de confiabilidad y la probabilidad de que devuelvas el dinero puntualmente.

¿Cómo puedo comenzar?

Antes de iniciar, es recomendable que verifiques tu score crediticio actual si ya tienes un historial. Recuerda que puedes consultarlo en línea de manera rápida. Tienes derecho a una consulta gratuita cada 12 meses, y las consultas adicionales tienen un costo aproximado de $50. Puedes hacer esto directamente en el portal de Buró de Crédito o Círculo de Crédito.

Si aún no has comenzado a construir tu historial crediticio, ¡ahora es el momento perfecto para hacerlo! Con la llegada de las fintech, tienes acceso a nuevos productos que son más atractivos, flexibles, económicos y rápidos. Estas opciones son más accesibles ya que muchas están diseñadas para incluir a personas sin historial crediticio. Sigue estos consejos para adoptar buenas prácticas y gestionar tu historial de la mejor manera.

¿Por qué es importante el score crediticio?

El puntaje crediticio es crucial porque influye en las condiciones de tus créditos, como la flexibilidad y el monto que puedes obtener. ¡No lo pierdas de vista!

Pero, ¿quién determina esta calificación? En México, existen dos principales Sociedades de Información Crediticia (SICs): Buró de Crédito y Círculo de Crédito. Estas instituciones son consultadas por los otorgantes de crédito antes de aprobar o rechazar una solicitud. Cada SIC tiene su propio sistema de calificación.

Este puntaje varía mensualmente según tu comportamiento con los productos financieros que tienes. Si tu puntaje se ha visto afectado en el pasado, puedes mejorarlo adoptando mejores prácticas y recuperarlo con el tiempo.

¿Cómo puedo saber si mi scoring creditico es bueno o malo?

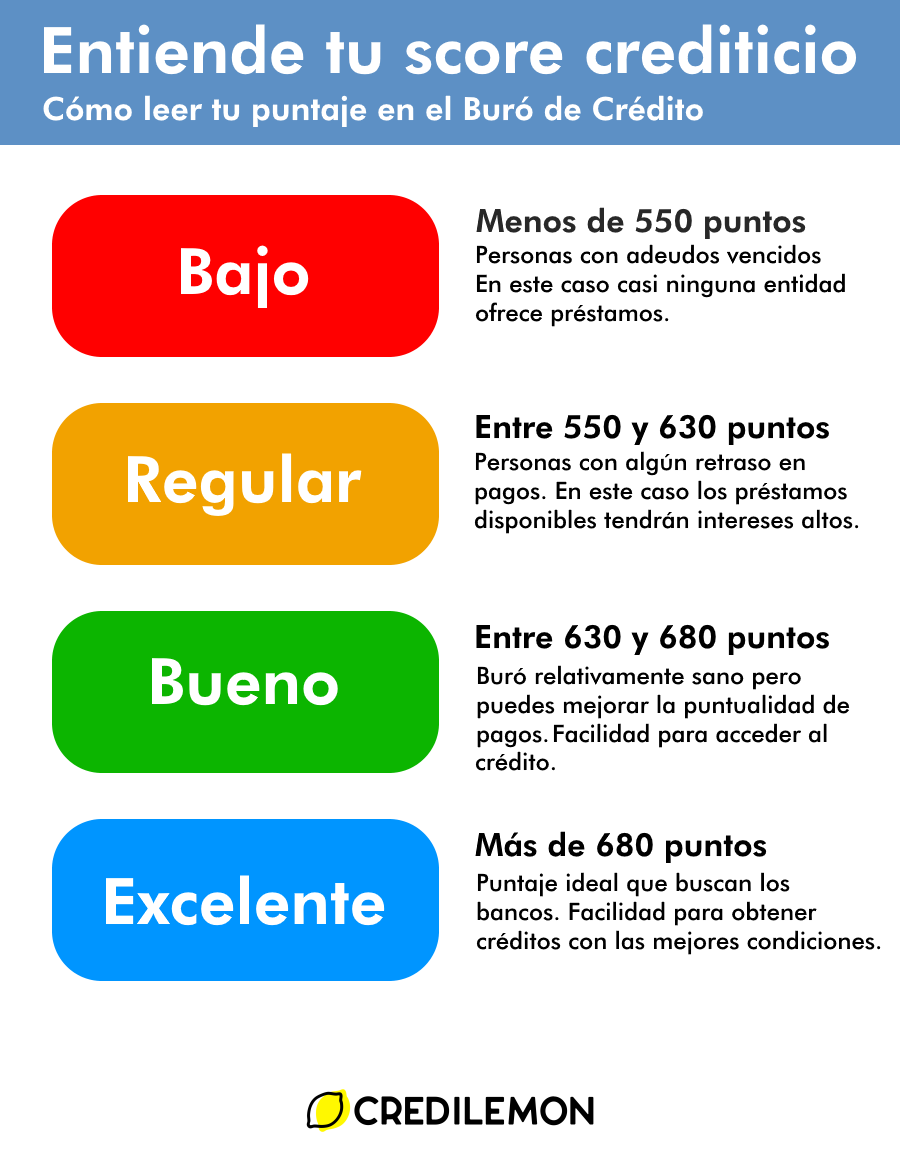

La escala de puntaje crediticio va desde 456 hasta 760 puntos, siendo 760 el score perfecto. Con esta referencia, puedes evaluar tu score en el Buró de Crédito:

-

Malo: De 456 a 550 puntos. Tienes adeudos vencidos y es muy probable que tus solicitudes de crédito no sean aprobadas.

-

Regular: De 551 a 630 puntos. Has tenido algún retraso en tus pagos.

-

Bueno: De 631 a 680 puntos. Puedes mejorar la puntualidad de tus pagos cumpliendo con las fechas establecidas.

-

Excelente: De 681 a 760 puntos. Este es un muy buen rango, que te facilitará obtener créditos y condiciones más flexibles. ¡Sigue así!

9 recomendaciones para incrementar tu score crediticio

1. Paga a tiempo

Pagar puntualmente es crucial para mantener un buen historial crediticio. Cada mes, los otorgantes de crédito informan sobre quiénes cumplen con sus pagos a tiempo y quiénes tienen retrasos.

En el caso de las tarjetas de crédito, pagar al menos el mínimo cada mes te ayuda a mantener un buen estatus como pagador puntual. Sin embargo, es importante destacar que pagar solo el mínimo no es la estrategia financiera más beneficiosa a largo plazo.

2. Paga más del mínimo

Pagar solo el pago mínimo en tus tarjetas de crédito u otros créditos revolventes puede ser riesgoso. Esto puede llevar a perder el control de la deuda debido al crecimiento continuo de los intereses, especialmente con las altas tasas que los bancos manejan en México.

Te recomendamos hacer un esfuerzo por pagar más que el mínimo mensualmente, o incluso liquidar completamente la deuda de tu tarjeta. De esta manera, podrás tener un mejor control sobre tus deudas en general y verás una mejora en tu scoring crediticio.

3. Mantén bajo tu nivel de endeudamiento

Un factor crucial que las Sociedades de Información Crediticia consideran es el porcentaje de utilización de tus líneas de crédito revolventes.

Es recomendable no utilizar más del 30% de tus límites de crédito. Mantener un uso más elevado podría aumentar el riesgo de sobreendeudamiento.

¿A qué se refiere la utilización crediticia y el nivel de endeudamiento?

La utilización crediticia se refiere al porcentaje del límite de crédito que estás utilizando actualmente. Por ejemplo, si tienes una tarjeta de crédito con un límite de $10,000 y has utilizado $3,000, tu utilización crediticia sería del 30%.

El nivel de endeudamiento se relaciona con la cantidad total de deuda que tienes en comparación con tus ingresos o capacidad de pago. Es crucial mantener este nivel bajo o controlado para garantizar una salud financiera adecuada. Tener niveles de deuda elevados puede tener un impacto negativo en tu calificación crediticia.

Siempre es importante evaluar tu capacidad de pago antes de endeudarte, ya que una carga excesiva de deudas podría dificultar el mantenimiento de un buen historial crediticio.

4. No solicites muchos créditos en poco tiempo

Otro factor determinante en tu score en el Buró de Crédito es el número de consultas que recibes en tu reporte por parte de los otorgantes de crédito. Cada vez que solicitas un crédito y se consulta tu historial en Buró de Crédito, esto se registra como una consulta.

Tener múltiples consultas en un corto periodo puede sugerir que estás buscando crédito de manera urgente, lo cual puede ser interpretado como una señal de dificultades financieras por parte de los analistas de crédito.

Si necesitas un crédito, es recomendable investigar las distintas opciones disponibles en el mercado y aplicar solo a aquellas que ofrecen las mejores condiciones y se ajustan más a tus necesidades específicas.

5. Empieza a generar tu historial

La antigüedad de tu historial crediticio juega un papel crucial en el aumento de tu puntaje crediticio. Si aún no tienes historial, te recomendamos considerar productos de crédito accesibles, como aquellos ofrecidos por fintechs.

Un ejemplo común es solicitar una tarjeta de crédito con un límite pequeño, y existen opciones diseñadas específicamente para estudiantes. Además, un plan telefónico con pagos mensuales por un celular también puede contar como crédito, algo que no todos conocen. Estas alternativas te permiten iniciar la construcción de tu historial crediticio.

6. Utiliza tu tarjeta de crédito regularmente

Para mejorar tu scoring crediticio es fundamental utilizar activamente tus productos de crédito, como las tarjetas de crédito. Una cuenta activa demuestra capacidad de pago y, si los pagos se mantienen al día, también muestra liquidez a la institución financiera.

Contrariamente a la creencia errónea de que no utilizar tus tarjetas de crédito puede mejorar rápidamente tu score, es importante entender que no usarlas puede hacer que las instituciones financieras perciban falta de liquidez. Siempre y cuando mantengas los pagos al corriente, utilizar tu tarjeta de crédito de manera responsable es beneficioso para tu historial crediticio.

7. No tengas muchas cuentas abiertas

Si tus ingresos mensuales son de $30,000 y tienes un crédito bancario de $40,000, tu límite de crédito está cerca de tu capacidad de pago. Sin embargo, si además tienes otros cuatro o cinco créditos que suman un límite total de $200,000 y los estás utilizando al máximo, tu capacidad de pago no será coherente con el total de tus créditos.

Esta situación puede llevar a que las instituciones financieras te vean como un potencial deudor en el futuro, ya que la relación entre tu capacidad de pago y el total de créditos es desfavorable. Además, esto podría impactar negativamente en tu puntaje crediticio.

8. Paga antes de la fecha límite

Otro consejo importante es realizar los pagos de tus créditos antes del día límite o incluso hacer abonos parciales durante el periodo de facturación. Demostrar que tienes la capacidad de liquidar tus deudas a tiempo es fundamental para las instituciones financieras y para mejorar tu score en el Buró de Crédito.

Pagar antes de la fecha límite envía un mensaje claro de responsabilidad financiera: "tengo la capacidad de cumplir con mis compromisos". Sin embargo, esperar hasta el último día para realizar el pago también es válido y mantiene tu historial crediticio en buen estado. No obstante, si tu objetivo es mejorar tu score, es recomendable adelantarte y pagar más del mínimo, como se mencionó al principio. Esto no implica realizar el pago inmediatamente después de hacer una compra; simplemente significa esperar hasta la fecha de corte y liquidar en los días siguientes.

9. Deja pasar el tiempo

Si tu historial crediticio ha sido dañado y tu puntaje ha bajado debido a atrasos o falta de pago, puede parecer desafiante restaurarlo y mejorar tu score nuevamente. En estos casos, es normal tener dudas sobre cómo recuperar tu score si te resulta difícil obtener nuevo crédito. En tales situaciones, la mejor estrategia es permitir que pase el tiempo.

Con el tiempo, las deudas se eliminan del Buró de Crédito de la siguiente manera:

-

Para deudas de hasta 25 UDIS (aproximadamente $195), se eliminarán después de un año.

-

Para deudas de hasta 500 UDIS (aproximadamente $3,891), se eliminarán después de dos años.

-

Para deudas de hasta 1000 UDIS (aproximadamente $7,782), se eliminarán después de cuatro años.

-

Para deudas mayores a 1000 UDIS, se eliminarán después de seis años.

Otra opción es considerar una tarjeta de crédito garantizada. Estas tarjetas suelen tener límites de crédito bajos y requieren un depósito inicial que actúa como garantía y determina tu límite de financiamiento. A medida que demuestras un buen historial de pago, es posible que la institución financiera aumente gradualmente tu límite de crédito.

Estas estrategias te ayudarán a comenzar a reconstruir tu historial crediticio y mejorar tu puntaje con el tiempo.

Nuestra última recomendación general

¡Las deudas no siempre son tu peor enemigo! De hecho, pueden ser herramientas útiles si las manejas adecuadamente. Para mejorar tu score en Buró de Crédito, es fundamental tener pocas deudas que estén bien administradas.

Sin embargo, en situaciones inesperadas (y esperamos que nunca te suceda), como la pérdida de ingresos que afecte tu capacidad de pago, podrías encontrarte en la situación de no poder cumplir con tus obligaciones financieras, como los pagos mínimos de tus tarjetas de crédito. En tales casos, es crucial buscar formas de liquidar la deuda lo más pronto posible para evitar un impacto negativo en tu scoring crediticio. Afortunadamente, siempre hay opciones disponibles.

Una solución posible es refinanciar tu deuda para evitar las tasas de interés crecientes que suelen aplicar los bancos. Esto puede ser especialmente útil cuando las tasas de interés son elevadas y pagar la deuda se vuelve complicado.

Comentarios

Este artículo aún no tiene comentarios. Sé el primero en comentar.